- 奨学金の利率固定方式と利率見直し方式がわかる

- 利率固定方式、利率見直し方式のメリット、デメリット、特徴がわかる

奨学金の返済の手続きをする時に利率固定方式、利率見直し方式を選択しますよね。これってあまり馴染みがない言葉で何がそれぞれ違うの?と悩む方もいるでしょう。

筆者も実際にこの呪文のような用語はなんだ、、と戸惑ったことがあります。

この記事では奨学金の利率固定方式、利率見直し方式について特徴、メリット、デメリットを解説します。

この記事を読めばそれぞれの方式について知ることができ自分スタイルの返済方法で申し込みができるようになりますよ。

\ プロのFPから無料でコメントが届く/

目次

奨学金、利率固定方式と利率見直し方式どっちがいいの?【特徴、メリット、デメリットを解説】

利率とは何か?

https://www.aeonbank.co.jp/housing_loan/special/080/

利息の金額を算定するための元本に対する一定の割合のことを、「利率」といいます。

中央銀行が金融政策で操作する「金利」によって調節されます。

景気が過熱しすぎた場合(良すぎる)には政策金利を引き上げて景気の沈静化を図り、

反対に景気が後退する場面(悪くなる)では政策金利を引き下げて景気の減速を防ごうとします。

日銀が景気の良さ、悪さに応じて金利を調整しています。

これにより以下のことが生活で変化するんです。

- 銀行にお金を預けていると発生する利子多くなったり、少なくなったりする

- 借金をする際に元のお金に加えて払うお金(利息)の量が増えたり、減ったりする

みなさんがお借りしている奨学金は借金の一種です、だからこそ金利や利率について理解しておく必要があります。

奨学金の利率はいくらなのか?

奨学金は、利子付きの「二種奨学金」です。もらったお金より多くのお金を返さないといけません。

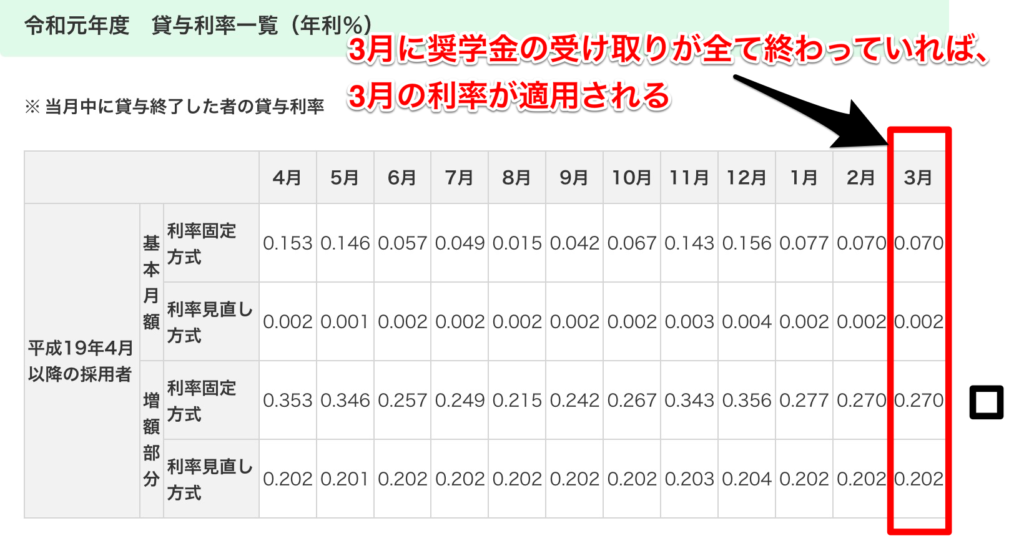

利率はJASSOホームページにて開示されています。

利率は貸し出しが終わった時点の月で適用されています。

例えば、2020年3月にお金の受け取りが終わったら上記画像のような利率になります。

つまりお金の受け取りが終わった時点で将来追加で払う利率が決定されます。

\ プロのFPから無料でコメントが届く/

奨学金の利率見直し方式とは何か?

利率見直し金利の特徴

5年ごとに市場の金利に合わせて支払う利率も変化する方式です。

ただし、最初の5年間は固定されています。

- 市場の金利が上がったら上がる

- 市場の金利が下がったら下がる

- 利率は固定金利より低め

奨学金の最大の利率は3%が上限とされていてそれ以上は上がることはありません。

在学中及び返還期限猶予中は無利息です。

利率見直し方式の3つのメリット

- 固定金利より利率が低い

- 今後金利が上昇しなければ低金利のまま返済できる

- 少なくとも5年は金利があがらない

固定金利より利率が低いのが特徴です、上記の図をみてみると利率固定方式よりずっと低いことがわかります。なんと39倍も違いますね。

今後も金利が上がらず利率が維持されれば変動金利を選択すると固定金利より利息を支払う額が少なくなります。

利率見直し方式のデメリット

- 将来金利があがると利率があがり支払額が増える

5年間は金利が固定されていますが5年後に金利が上がっていると、同時に利率も上がってしまいます。ただし上限は3%までです。

変動利率はこんな人向け

以上のメリット、デメリットを踏まえこんな人に向いています

- 返す期間が比較的短い人(10年や15年)

→利率は5年ごとに変わり変動の影響を1.2回しか受けないのでリスクが比較的少ない。

- 借りている額が少ない人

→金利の上昇で受ける影響が少ない

\ プロのFPに奨学金の最適な返済を相談するなら/

奨学金の利率固定方式とは何か?

利率固定方式の特徴

お金の受け取りが終わった時点で決定した利率が返済するまで適用されることです。

市場の金利が上がっても下がっても利率は最初から最後まで固定です。

- 利率はずっと変わらない

- 利率見直し方式より金利は高め

利率固定方式のメリット

- 利率が固定されている

→利率があがり支払い額が変わることがない

- マネープランを立てやすい

→利率が一定なので返済計画を立てやすい

利率が固定されているからこそ、金利が変わるリスクにさらされることがありません。

そして返済額がきっちり確定するので返済計画を立てやすい特徴があります。

利率固定方式のデメリット

- 利率が変動金利より一般的に高い

一般的に変動金利より利率が高くなるのがデメリットです、ただし今は低金利なので十分に低い水準ではあります。

利率固定方式はこんな人向け

JASSOホームページのシミュレーションより

- 返す期間が長い人

→変動型は5年に一回の利率見直しがあるので金利リスクが伴います。

- 余裕資金が少ない人

→固定金利で返済額をコントロールできれば返済額の上昇が家計を圧迫するリスクが減ります。

240万を実際の利率0.16%で15年返済のシミュレーションをしてみたところ、元のお金に加えて払うお金(利息)は30870円でした。

単純にわると利息の額は年に約2000円。

月々に約170円でした。

結局、奨学金の利率固定と利率見直しはどっちがお得なのか

利率固定と変動のどっちが結局お得なの?という問いに関してですが、

自分で考えて奨学金の返済方法を決めようというのが私の意見です。

自分でよく違いを理解して考えて奨学金の返済を決めることで金融知識の勉強にもなるからです。

何故なら人によって価値観やライフプラン、返済計画は違うからです。

- いくら返すのか

- どれくらいの期間で返すのか

- 今の金利はこれからどうなるのか

- 5年後や10年後どこでどう働きどうに暮らしたいのか

人には人の返済方法があります、自分で返すものですからよく向き合って決めていきましょうね!

\ プロのFPに奨学金の最適な返済を相談するなら/

まとめ

- 奨学金の利率はお金の受け取りが終わった月に決定される

- 利率は固定型と変動型で異なる(上限は3%)

- 利率は一般的に固定型>>>変動型

- 変動金利は利率があがり家計を圧迫するリスクがある

- それぞれのメリット、デメリット、これからのライフプランを考えて決定しよう

いかがでしたでしょうか?

この記事を書いたきっかけは自分も奨学金の返済方法を決めるときにどっちがいいのか悩んでいたからです。

ちなみに僕は利率見直し型にしました。

金利は5年間は0.01%です。現在20万ほど返済しており利息額は約200円でした。

現状では固定金利でも十分利率が低いので固定でもよかったなあと思います。

もしこの記事を学生さんが見ていたら、この金利の話は今後の人生に絶対に役に立つ知識なので概要だけでも覚えてもらたら嬉しいです!

「お金のことで将来困りたくなぁ、けど勉強するのも難しそうだし、、」

という方に、ぜひ「社会人1年目のお金の教科書」を手に取ってもらえると将来のお金に対する不安に対処していくことができると思います。

現代ではウェブサイトでも情報を得られますが、まずは必要な知識を必要なだけ知っておくだけで十分です。

本の値段は1000円ちょっとですが内容を堅実に1つ2つでも実践するだけで、1ヶ月で1000円分は余裕で取り返せると思います。

「社会人1年目」の本ですが学生時代から取り組んでおくことで大きな差が生まれます。

お金の知識について知っておくことで奨学金と上手く付き合っていけるようになりますよ。

それでは!

ろいど

コメントを残す