配当の増配力の強さに着目したETF、、

その名もウィズダムツリー 米国株クオリティ配当成長ファンド【DGRW】を紹介します。

新型コロナウィルスで株式ETF全般は値下がりしそれぞれの特性が浮き彫りになる相場となっています。

分配金が前年より減額しているETFも少なくありません。

その中でも株価の下落がマイルドかつ分配金も前年度比で増加した配当ETFについて紹介します。

過去リターンはS&P500同水準ですが配当・値動きともに安定性があります!

目次

クオリティ配当成長ETFのDGRWとは

ティッカーシンボル:DGRW

運用会社:ウィズダムツリー

ベンチマーク:ウィズダムツリー米国配当グロース指数

上場日:2013年5月22日

経費率:0.28%

銘柄数:268

資産額:約35億ドル

マイナーっぽいETFですが実は資産額はSPYD(16億ドル)の約2倍もあります。(驚)

DGRW のコンセプトは連続増配株が常に最良の選択とは限らないという思想のもとで構成されたETFです。

時価総額20億ドルを超える大型株の中から利益成長性、ROA、ROEによってスクリーニングされます。

連続増配株ETFとして有名なのはバンガードのVIGですね。

一番の特徴としては、5年、10年といった連続増配の「今までの経歴」はあまり重要視しておらず「配当支払いを始めて5年しか経ってないけど今後の増配率に期待して投資する」という点ですね。

ウィズダムツリー社は、企業は配当支払いを開始した直後が一番増配率が高くなる傾向にあることを発見し、

配当成長の一番美味しい時期にも投資をすることは最良の方法の一つではないかと考えDGRWを設立しています。

- 配当成長の大きかったフェーズが終わった銘柄ではなく、将来の配当の伸び率を焦点に当てられた

- 多くの配当インデックスは5年、10年、20年増配といった企業を多く組み込んでいるので増配率はあまり高くない

- 企業が配当支払いを開始直後が一番増配率が高くなる傾向にある

- 配当増加は利益余剰金とROEに左右される

DGRWの構成銘柄

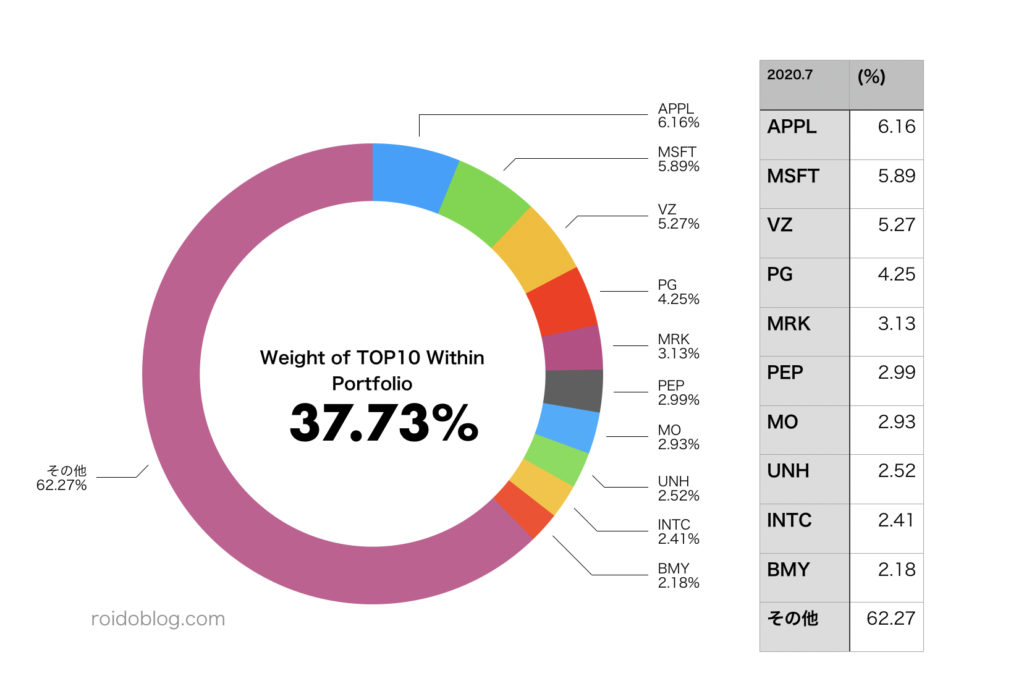

通信大手のベライゾン【VZ 】やおなじみのマイクロソフト【MSFT】やアップル【APPL】がTOP3を占めています。

上位10銘柄でおよそ4割のシェアとなっています。

選定ルールでは1銘柄5%を超えないよう設定されていますがリバランスが年に1回なので株価の変動によってAPPL、MSFTのように組入比率が5%を超えるケースがあります。

DGRWのセクター比率

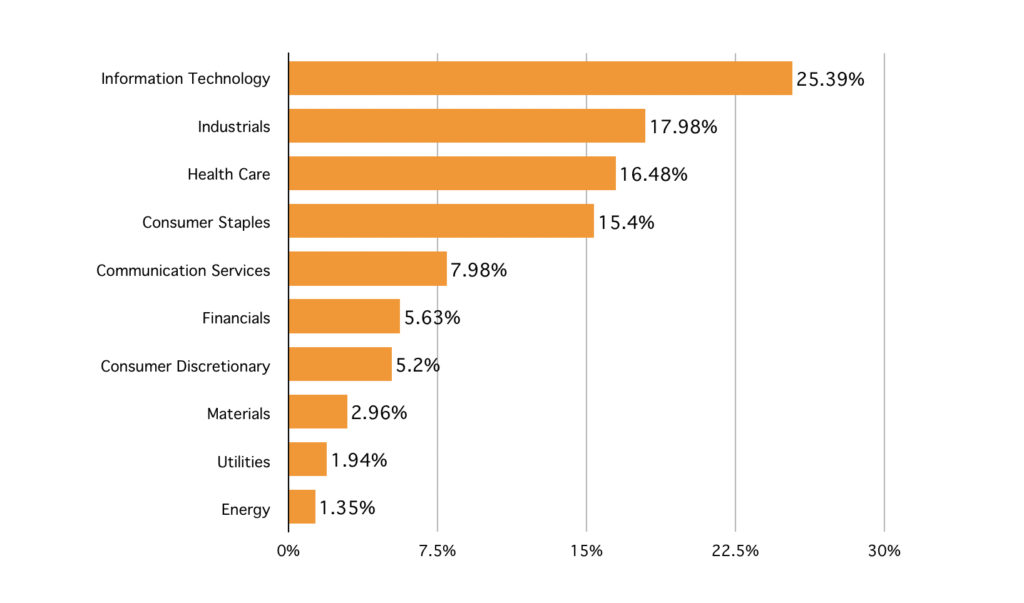

情報技術セクターが一番大きなウェイトを占めています。

HDVではヘルスケア、エネルギーセクターが多くSPYDでは不動産やエネルギーセクターが多いですが、配当ETFで情報技術セクターがウェイトを占めているのは珍しいです。

DGRWでは配当性向100%をこえている銘柄は選定されないので配当性向が100%を超えがちなエネルギーセクターの比率が低くなっているところも特徴の一つですね。

セクター比率の選定ルールは20%を超えないように選定されますがリバランスは年に1回のため株価の変動により20%を超えるケースも出てきます。

DGRWの増配率

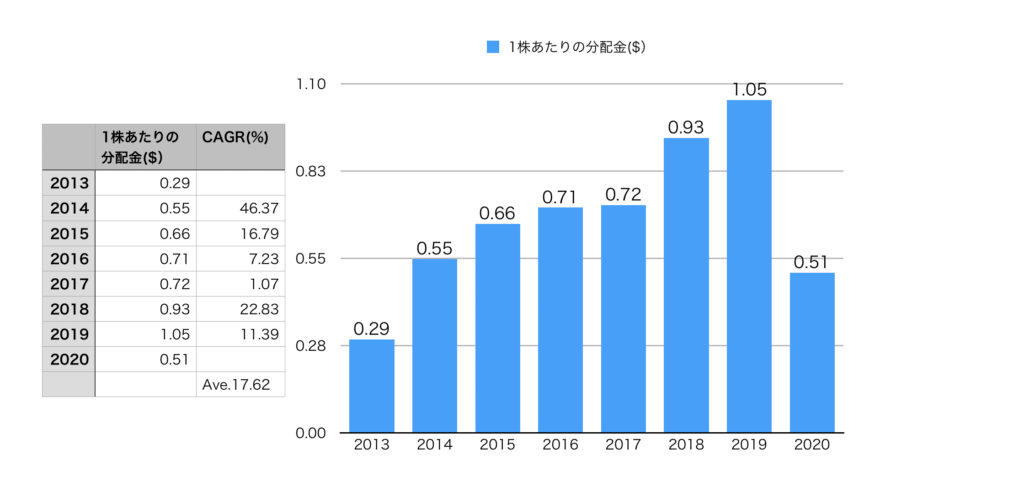

DGRWの増配率は増加傾向にあります。

過去の増配率の平均は17.6%と高水準です、分配金額は5年前の約2倍になり配当成長はファンドとしての役割は果たせていると言えます。

DGRWは毎月分配の米国株ETF

DGRWは米国株式ETFの中でもあまりみない毎月分配金が支払われるETFです。

毎月分配の商品ではダウ平均に連動するETFのDIAが有名ですね、債券ETFでは毎月分配のETFが多いですが株式ETFの分配金は1年に4回の分配金が支払われるETFが多いです。

こうした中でDGRWは投資した月、ないしは翌月には分配金を得ることができるのが魅力的。

DGRWはコロナショックでの暴落耐性あり

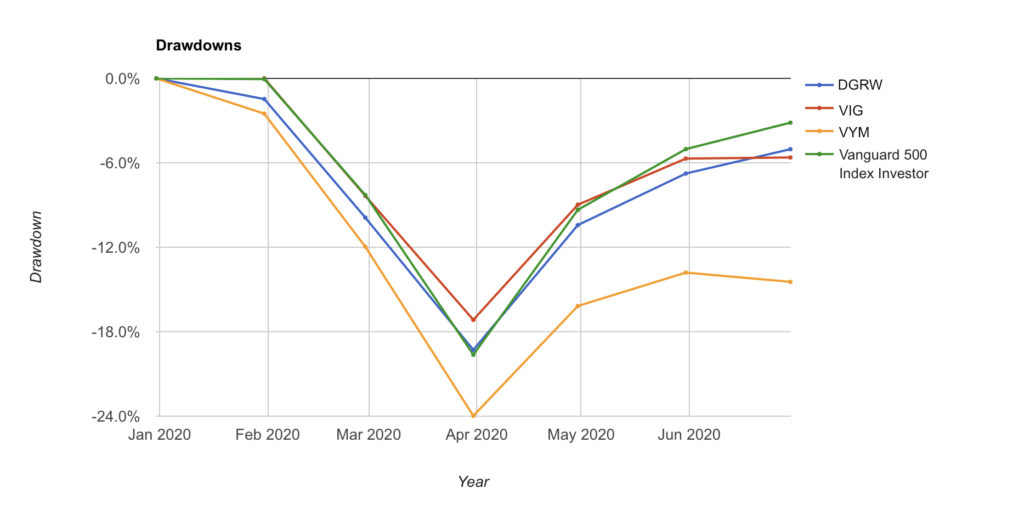

VIG: -17.16%

DGRW: -19.29%

VOO: -19.63%

VYM: -23.98%

高配当ETFのVYMと比べてかなりのディフェンシブ性を発揮しました。

言わずもがなその他高配当ETFのHDVやSPYDよりも下落率は低い値になりました。

連続増配株ETFに特化したVIGには負けてしまったものの、なかなかの下落耐性があることが確認されました。

保有する上で注意すること

注意することとしては若干経費率が気になる高さなのと、配当利回りは2%~3%とさほど高くない点です。

経費率の0.28%は決して高いわけではありませんが他の配当ETFのHDV(0.08%)、VYM(0.05%)と比べてしまうと高く感じてしまいます。

今後の経費率の下げに期待したいところ、、!

そして配当利回りもそこまで高くないので配当をメインとした投資では、コアにするのではなくトッピング的に加えていくのが良いかもしれません。

DGRWが買える証券会社

DGRWはSBI証券、楽天証券、マネックス証券いずれの証券会社でも買うことができます。

使いやすさ、サイトの見やすさから楽天証券を使っている人も多いかと思います。

ただマネックス証券では当ETFを購入すると購入手数料がキャッシュバックされるキャンペーンをやってるのでマネックス証券での購入がオススメです。

マネックス証券では投資情報のマネクリや米国株に特化したコラムを掲載しているので米国株投資をする際にはメリットが多い証券会社です。

DGRWは長期投資向けのETF

配当成長と事業の成長率を意識した銘柄を組み込んでいることからDGRWは長期的にリターンをもたらすETFなのではないかと考えます。

事業成長率に基づいているので値上がり益にも期待できますし、安定した増配により

長期保有によりYtoCを高めていくことが期待できます。

高配当戦略のトッピング要素として保有していくのはありかなと思いました。

配当ETFの中でも過去5年に高リターンだった5つのETFをまとめました、DGRWもその一つです。

コメントを残す